Промышленное производство индейки в России начало активно развиваться с 2000 г. С 2002 г. оно становится одним из источников увеличения мясных ресурсов страны. Наиболее заметный рост объема производства мяса индейки наблюдался с 2007 г., когда темп роста составил 31,6 %, а в 2008 г. – 64 %. В последующие годы выпуск отечественной продукции продолжал неуклонно расти.

Объемы внутреннего производства индейки в 2010 г. составили 58 тыс. т и увеличились относительно уровня 2004 г. в 4,3 раза. Следует отметить, что основной прирост производства индейки в России получен за счет увеличения мощностей птицефабрик, специализирующихся на производстве индейки, выпуск продукции которыми в анализируемом периоде вырос в 7,7 раза.

По оценке экспертов Института аграрного маркетинга (ИАМ), в 2010 г. объемы производства мяса индейки в России составили 58 тыс. т и относительно уровня 2009 г. выросли на 22 %, или на 10,5 тыс. т. На долю промышленного производства (производство на птицефабриках) пришлось 86,2 % от общего объема, или 50 тыс. т. Объемы промышленного производства индейки в 2010 г. увеличились относительно уровня 2009 г. на 25 %, или на 10 тыс. т. В 2012 г. по сравнению с предыдущим годом объем промышленного производства вырос на 27,8 %, а по отношению к 2007 г. – в 4,6 раза. В структуре общероссийского производства мяса индейки наибольший объем занимает сегмент разделки. Около трети приходится на тушки индеек, остальную часть составляют субпродукты и фарш из мяса индейки [1, с. 14].

Очевидно, что в настоящее время на российском рынке индейки отмечается устойчивый рост производства, который происходит на фоне снижения объемов импорта, т.е. на рынке идет активный процесс импортозамещения. Тем не менее в Российской Федерации поголовье индеек в 19,8 раз меньше, чем в США.

Исследование мирового рынка мяса индейки выявило мировых лидеров выращивания индеек. Абсолютными лидерами являются США, Чили, Бразилия, Италия и Франция. На эти пять стран приходится 77 % выращенного в 2012 г. общемирового поголовья индеек. За ними следуют Россия, Германия и Марокко.

Участие России в ВТО не создает дополнительных условий конкуренции российским производителям на отечественном рынке мяса индейки, поскольку импортная продукция поставляется на наш мясной рынок в замороженном виде, что не соответствует реальным предпочтениям российских потребителей при наличии более востребованного отечественного охлажденного мяса индейки. При этом потенциал ВТО, растущий мировой и внутренний спрос на мясо индейки стимулируют увеличение российского поголовья данной птицы.

Стоит отметить, что в настоящее время наблюдается высокий интерес к сегменту со стороны инвесторов. Известно о планах по реализации семи-восьми инвестиционных проектов в этой перспективной подотрасли птицеводства. А если учесть проекты по реконструкции и модернизации уже существующих птицекомплексов соответствующего профиля, то приблизительное число инвестиционных проектов в разработке достигнет 12.

Компания «Евродон» (г. Ростов-на-Дону) намерена построить в Саратовской области крупный промышленный комплекс по выращиванию индейки и переработке мяса. Стоимость проекта составляет 83,8 млрд руб., а срок реализации – до 2020 г. При этом на первом этапе – в 2011–2013 гг. – объем инвестиций составляет 24,7 млрд руб. Благодаря реализации проекта в области будет построен комплекс по производству и переработке мяса индейки на 60 тыс. т в год. Также известно о планах реализации аналогичного проекта в Воронежской области [2, с. 5].

В Пензенской области реализуется проект строительства птицефабрики по разведению индейки. Проект стоимостью 4,5 млрд руб. предусматривает возведение трех площадок подращивания и шести площадок откорма птицы, а также инкубатора, убойного завода мощностью до 40 тыс. т в год, комбикормового завода мощностью 300 т в час и элеватора на 50 тыс. т в год.

В Орловской области ООО «Орелинвестпрод» начал строительство комплекса по производству мяса индейки мощностью 10 тыс. т в убойном весе в год. В настоящий момент проект находится в стадии реализации. «Орелинвестпрод» планирует создать производство полного цикла и поставлять продукцию на рынок под своим брендом. Объем вложений составил более 2,5 млрд руб., а строительство началось во втором квартале 2011 г.

Также можно упомянуть проект, разрабатываемый ГК «Титан» в Омской области: его стоимость составит 4,7 млрд руб., а проектная мощность – 10,7 тыс. т индейки в год [3].

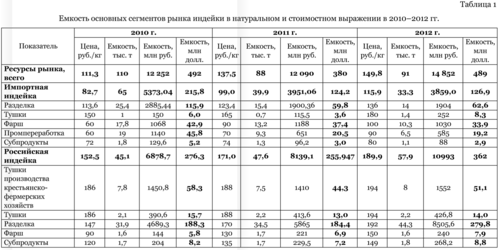

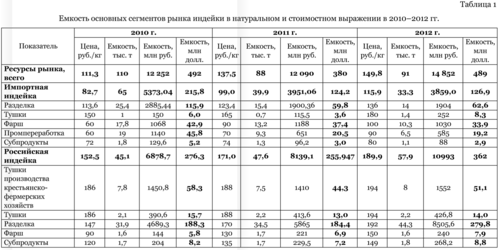

В стоимостном выражении емкость российского рынка мяса индейки в рыночных ценах в 2012 г. оценивается в 14 852 млн руб., что эквивалентно 489 млн долл., за период с 2010 г. показатель увеличился на 21 % (в 2010 г. емкость рынка индейки составила 12 252 млн руб., или 492 млн долл.).

Доля импортной индейки в стоимостной емкости рынка в 2012 г. составила 26 %, или 127 млн долл. За период с 2007 г. доля российской индейки в стоимостной емкости рынка возросла с 18 до 74 %.

В 2012 г. наиболее емкими сегментами рынка в денежном выражении стали российские и импортные части тушки – стоимостные емкости указанных сегментов составляют 280 млн долл. и 62,6 млн долл. соответственно.

Емкость основных сегментов рынка индейки в стоимостном выражении в 2010–2012 гг. представлена в табл. 1.

Производство мяса индейки и продуктов его переработки в среднесрочной перспективе станет самым быстрорастущим сегментом птицеводческой отрасли. Основной ресурс к росту заключается в импортозамещении продукции и повышении платежеспособного интереса населения к высококачественной свежей или охлажденной продукции. Большинство новых специализированных предприятий являются крупными производствами; мелких и средних производителей на рынке практически нет. Высокая концентрация производства – обычно не более одного предприятия в регионе – будет определять силу локальных игроков и позволит развиваться экстенсивно в условиях слабого конкурентного давления на протяжении ближайших трех-пяти лет. Все действующие предприятия планируют увеличить производство индейки. К 2015 г. на рынке ожидается появление новых производителей, в том числе птицефабрик, производящих индейку (группы «Черкизово» и «Переславль-Агропродукт»). Исходя из планов компаний объемы промышленного производства индейки в России к 2015 г. составят около 103,1 тыс. т, т.е. вырастут относительно уровня 2012 г. в два раза, или на 53 тыс. т (табл. 2) [2, с. 6].

Таблица 2. Планы производства индейки российскими производителями, т

|

Наименование предприятия

|

Регион

|

2012 г.

|

2015 г.

|

2015 г.

к 2010 г., %

|

2015 г.

к 2010 г., т

|

|

Промышленное производство, всего

|

Россия

|

50,1

|

103

|

205,6

|

52,9

|

|

Евродон

|

Ростовская область

|

25,3

|

30

|

118,6

|

4,7

|

|

Краснобор

|

Тульская область

|

11

|

13

|

118,2

|

2

|

|

Башкирский ПК

|

Р. Башкортостан

|

4,2

|

15

|

357,1

|

10,8

|

|

Сибирская губерния

|

Красноярский край

|

4

|

10

|

250,0

|

6

|

|

Егорьевская птицефабрика

|

Московская область

|

3,2

|

4

|

125,0

|

0,8

|

|

Зерос

|

Липецкая область

|

2,4

|

6

|

250,0

|

3,6

|

|

Переславль-Агропродукт

|

Ярославская область

|

|

10

|

|

10

|

|

Группа компаний

«Черкизово»

|

Тамбовская область

|

|

15

|

|

15

|

Максимальное увеличение производства планируют компании «Башкирский птицекомплекс» – в 3,5 раза, «Сибирская Губерния» и «Зерос» – в 2,5 раза. По предварительной оценке в 2015 г. лидером рынка, также как и в 2010 г., будет компания «Евродон».

В рамках программы финансовой поддержки крестьянских и фермерских хозяйств, разработанной Министерством сельского хозяйства РФ [4], к 2015 г. объемы производства индейки в частном секторе возрастут на 25–30 %, или на 2–3 тыс. т.

Исходя из указанных тенденций развития рынка объемы российского производства индейки в 2015 г. составят около 114 тыс. т, т.е. вырастут относительно уровня 2012 г. на 97 %, или на 56 тыс. т, основной прирост будет получен за счет птицефабрик, специа- лизирующихся на выращивании индейки (табл. 3).

Проведенные в исследовании расчеты показали, что потенциальная емкость российского рынка индейки составляет 280 тыс. т. Таким образом, прогнозируемый рост внутреннего производства к 2015 г. не позволит обеспечить потенциальную емкость рынка, и импортный продукт также, как и в 2012 г., будет востребован на рынке и составит около 30 тыс. т (табл. 4).

Таблица 3. Прогноз производства индейки в России, тыс. т

|

Показатель

|

2012 г.

|

2015 г.

|

2015 г.

к 2012 г., %

|

2015 г.

к 2012 г., т

|

|

Всего

|

58

|

114

|

196,6

|

56

|

|

Промышленное производство

|

50

|

103

|

206,0

|

53

|

|

Производство в частном секторе

|

8

|

10

|

125,0

|

2

|

|

Доля промышленного производства, %

|

86,2

|

90,4

|

|

|

Расчеты производства и прогноз импорта индейки позволяют сделать вывод о том, что в 2015 г. рыночные ресурсы индейки увеличатся на 58 % и составят около 145 тыс. т, основным фактором формирования рынка станет рост предложения индейки российского производства.

Под влиянием роста внутреннего производства индейки объемы предложения российского продукта в 2015 г. составят 1,1 кг на человека в год, что больше уровня 2012 г. на 58 %, или на 370 г на человека [5].

Таблица 4. Баланс производства и использования мяса индейки в 2012–2015 гг., тыс. т

|

Показатель

|

2012 г.

|

2015 г.

|

2015 г. к 2012 г., %

|

2015 г. к 2012 г., т

|

|

Производство

|

57,9

|

114

|

196,9

|

56,1

|

|

Импорт

|

33,2

|

30

|

90,4

|

–3,2

|

|

Ресурсы

|

91,1

|

144

|

158,1

|

52,9

|

|

Доля импорта, %

|

36,4

|

20,8

|

|

|

|

Потребление на душу населения, кг в год

|

0,64

|

1,01

|

158,1

|

0,37

|

Исходя из текущей динамики рынка и перспектив развития российского производства рынок индейки в 2015 г. можно охарактеризовать как рынок, на котором спрос выше предложения, соответственно, он представляется привлекательным для инвестиционных проектов по выращиванию и переработке мяса индейки. Крупнейшие игроки намерены наращивать объемы производства индюшатины, особенно с учетом членства России в ВТО.

Источник: Журнал «Вестник Пензенского государственного университета» |

ENG

ENG

АМИТАН тип ПРОАМИТАН тип ПРО – однослойная пластиковая колбасная оболочка, проницаемая для коптильного дыма

АМИТАН тип ПРОАМИТАН тип ПРО – однослойная пластиковая колбасная оболочка, проницаемая для коптильного дыма